Feed de Ficha Corrida »

Privatizações: Telefônica investe lucro brasileiro na… ALEMANHA!

Wednesday, July 24, 2013, 9:25 am

É assim que funciona a economia made in PSDB! E mesmo assim, a Espanha que era modelo de FHC, onde inclusive depositou Miriam Dutra para esconder o rebento que pensava ser seu, cai um pouco mais a cada dia que passa: La recesión más larga de la democracia. Mas não faltam vira-latas e vira-bostas para achar que o Brasil, que cresceu pouco mas continua criando empregos, deva voltar atrás, aos tempos do pires ao FMI.

Telefónica compra la filial alemana de KPN por un total de 8.100 millones

La española paga 5.000 millones más un 17,6% de Telefónica Deutschland

Calcula que las sinergias de la integración serán de hasta 5.500 millones

Telefónica indemnizará a KPN si Competencia veta la operación

- La española indemnizará a KPN con 100 millones si Competencia veta la compra

- La filial alemana de Telefónica espera ahorrar 800 millones al año

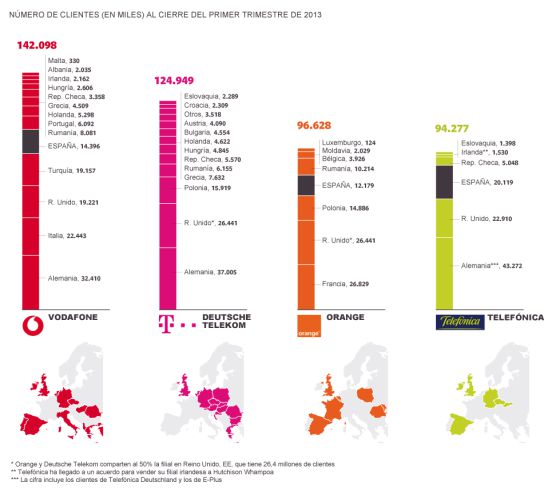

- GRÁFICO Los cuatro gigantes europeos del móvil

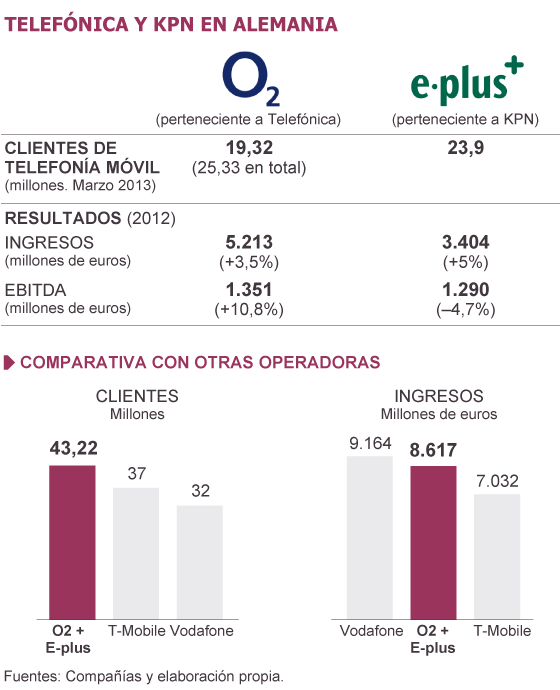

César Alierta, en una reunión de empresarios. / EFETelefónica quiere ser líder del móvil en Alemania. Y, a pesar de la crisis y del esfuerzo que le piden los mercados por reducir su deuda, ha decidido aprovechar la oportunidad. La compañía que preside César Alierta ha adquirido E-Plus, la filial de la holandesa KPN en el país germano. La operadora española paga finalmente 5.000 millones más un 17,6% de Telefónica Deutschland, según asegura en un comunicado remitido la mañana del martes a la Comisión Nacional del Mercado de Valores. Por su parte, KPN ha señalado que eso implica una valoración de su filial de 8.100 millones de euros, el equivalente a nueve veces el resultado bruto de explotación previsto por los analistas para este año, aunque el cálculo de esa valoración parece un poco sesgado al alza.La operación, que se cerrará a mediados de 2014, permitirá a Telefónica mantenerse como el cuarto operador de Europa por número de clientes móviles (o el tercero, si a Orange y a Deutsche Telekom se les descuentan los 26 millones de clientes que tiene en la filial británica que comparten). Todas ellas están muy lejos de Vodafone, líder indiscutiible. Telefónica es también la segunda operadora de Latinoamérica por detrás de América Móvil. La compañía asegura que la operación mejora sus ratios de crecimiento y de generación de caja.El pago en efectivo por parte de Telefónica Deutschland será de 3.700 millones y se financiará mediante una ampliación de capital de 3.700 millones de euros, de los cuales Telefónica cubrirá los 2.840 correspondientes a su participación actual del 76,8% en su filial alemana. Además, la filial alemana entrega un 24,9% de su capital a KPN. Telefónica, a su vez, compra por 1.300 millones un 7,3% de su filial alemana a KPN, por lo que la holandesa acaba recibiendo esos 5.000 millones en metálico más una participación valorada en unos 3.100 millones. De la caja de Telefónica salen, por así decir, 4.140 millones, otros 860 millones los ponen los minoritarios de Telefónica Deutschland y 3.100 millones más se entregan en acciones para completar el precio de esos supuestos 8.100 millones que recibe KPN.Telefónica financiará su desembolso entre un 10% y un 20% con incremento de deuda, entre un 20% y un 30% con la emisión de bonos necesariamente convertibles en acciones (lo que en el futuro supondrá una ampliación de capital de hasta 1.242 millones) y entre un 50% y un 65% con deuda híbrida (deuda subordinada sin vencimiento).La holandesa se compromete a no vender su 17,6% en Telefónica Deutschland por un periodo de seis meses. La valoración de ese 17,6% en 3.100 millones de euros se ha realizado tomando como referencia los 1.300 millones que le pagará Telefónica por el 7,3%, pero la propia compañía holandesa advierte de que el valor real puede diferir. De hecho, la estimación parece algo optimista tomando en cuenta que la filial alemana de Telefónica vale en Bolsa ahora 6.200 millones de euros. Aun sumando los 3.700 de la ampliación y teniendo en cuenta que el resultante es el 75% de la futura compañía, el 100% daría unos 13.200 millones, con lo que el 17,6% serán unos 2.300 millones.Las compañías han reaccionado al alza en Bolsa, prolongando el tirón que ya protagonizaron ayer, cuando las acciones de KPN subieron un 13%, las de Telefónica Deutschland un 6,8% y las de Telefónica un 1,3%. Aunque Telefónica paga un precio muy alto, la operación tiene ventajas claras desde el punto de vista del ahorro de costes y la reducción de competencia en el mercado alemán.Rodrigo Silva MartínezTelefónica indemnizará si Competencia veta

La empresa resultante se convertiría en la primera compañía de telefonía móvil en Alemania por número de clientes, con más de 40 millones, superando a T-Mobile (Deutsche Telekom) y Vodafone, y la segunda por ingresos, por detrás de Vodafone. La compañía holandesa se ha asegurado que Telefónica le pague una indemnización de 100 millones de euros en caso de que la operación se frustre por problemas de competencia. Además, Telefónica Deutschland y KPN han firmado una cláusula penal recíproca de 50 millones en caso de que sus respectivos accionistas no aprueben la operación. Finalmente, hay una tercera cláusula indemnizatoria de 40 millones de euros que corre solo a cargo de KPN para el caso de que reciba una oferta superior por su filial alemana y la recomiende a sus accionistas.En fuentes del mercado ya se estimaba que la operación se cerraría con una combinación de acciones y efectivo.Telefónica mantendrá el control, con el 65% del capital de la sociedad resultante de la unión de Telefónica Deutschland y E-Plus. Telefónica posee actualmente el 76,8% de Telefónica Deutschland Holding, tras sacar a Bolsa en octubre pasado el 23,2% restante de su filial alemana en octubre, en una operación en la que logró 1.449 millones de euros. KPN tendrá el 17,6% y el resto de las acciones serán capital flotante.Esa operación combinada de acciones y efectivo, junto con el crecimiento que se espera de las sinergias creadas por la unión de ambas compañías, permitiría a Telefónica mantener su objetivo de reducción de deuda a menos de 47.000 millones de euros a finales de este año. Rebajar el endeudamiento es fundamental para la multinacional española, que debe asegurarse una calificación que le permita refinanciarse en buenas condiciones. La compañía ha cifrado la generación de sinergias entre 5.000 y 5.500 millones.La compra de E-Plus romperá con la dinámica vendedora que ha aplicado Telefónica en el último año, desprendiéndose de activos no estratégicos como la filial irlandesa, Atento o Hispasat, y rentabilizando otros como la venta del 40% de sus activos en Centroamérica o la propia salida a Bolsa en Alemania.La razón que ha llevado a Telefónica a dar el paso ha sido el interés por conquistar un mercado maduro pero muy rentable como el alemán, y con gran posibilidad de expansión, ya que tan solo tiene una penetración del 27% de smartphones (teléfonos inteligentes), frente a más del 50% en España, lo que da un amplio margen para crecer en la banda ancha móvil, el negocio de datos, el más rentable ahora de la telefonía. La operadora, que cuenta con una licencia de LTE (4G), espera incrementar notablemente los ingresos por esta vía en los próximos añosEl acuerdo estaría pendiente de la aprobación de las autoridades de competencia europeas, aunque se estima que no impondrán concesiones significativas, ya que el operador resultante tendrá en torno a un 35% del mercado.Telefónica y KPN siempre han flirteado. Estuvieron a punto de casarse cuando el Gobierno de José María Aznar frustró en 2000 su fusión, impulsada por el entonces presidente Juan Villalonga. El año pasado retomaron las conversaciones, pero más modestas, para ahorrar costes en Alemania. La operación cuenta con el beneplácito de Carlos Slim, el magnate mexicano, máximo accionista de KPN, con el 28%, y principal rival de Telefónica en Latinoamérica a través de América Móvil.

Filed under: Alemanha, Economia, Neoliberalismo, Privataria Tucana, Privatidoações,Telefônica Tagged: FHC, Privatizações

VER GRÁFICO

VER GRÁFICO

Nenhum comentário:

Postar um comentário